В який строк до ДПС подається скарга на ППР та чи можна подати таку скаргу через Електронний кабінет?

Оскарження податкових повідомлень-рішень (ППР) або інших рішень контролюючих органів в адміністративному порядку визначено статтею 56 ПКУ.

Згідно з абзацами першим – другим пункту 56.3 статті 56 ПКУ скарга подається до контролюючого органу вищого рівня у письмовій або електронній формі засобами електронного зв’язку (за потреби – з належним чином засвідченими копіями документів, розрахунками та доказами, які платник податків вважає за потрібне надати з урахуванням вимог пункту 44.6 статті 44 ПКУ) протягом 10 робочих днів, що настають за днем отримання платником податків ППР або іншого рішення контролюючого органу, що оскаржується.

Подання скарги в електронній формі засобами електронного зв’язку здійснюється платниками податків, які подають звітність в електронній формі та/або пройшли електронну ідентифікацію онлайн в електронному кабінеті, з дотриманням вимог законів України від 22 травня 2003 року № 851-IV «Про електронні документи та електронний документообіг» та від 05 жовтня 2017 року № 2155-VIII «Про електронну ідентифікацію та електронні довірчі послуги».

Скарги на рішення територіальних органів центрального органу виконавчої влади, що реалізує державну податкову політику, подаються до центрального органу виконавчої влади, що реалізує державну податкову політику. У скарзі платник податків має право заявити про своє бажання бути присутнім особисто або через свого представника при розгляді скарги, у тому числі в режимі відеоконференції, а контролюючий орган зобов’язаний повідомити такого платника податків про дату, час та місце/спосіб розгляду скарги не пізніше ніж за п’ять календарних днів до дати розгляду такої скарги. Інформація (повідомлення) про розгляд контролюючим органом матеріалів скарги у режимі відеоконференції надсилається платнику податків в електронному вигляді в електронний кабінет. Відсутність платника податків (його представника), повідомленого в передбаченому пункті 56.3 статті 56 ПКУ порядку про дату, час та місце/спосіб розгляду скарги (у тому числі у режимі відеоконференції), не є перешкодою для розгляду скарги (абзац четвертий пункту 56.3 статті 56 ПКУ).

Якщо відповідно до ПКУ контролюючий орган самостійно визначає грошове зобов’язання платника податків за причинами, не пов’язаними із порушенням податкового законодавства, такий платник податків має право на адміністративне оскарження рішень контролюючого органу протягом 30 календарних днів, що настають за днем надходження ППР (рішення) контролюючого органу (пункт 56.12 статті 56 ПКУ).

Разом з цим, відповідно до абзацу третього пункту 56.3 статті 56 ПКУ протягом шести місяців з дати закінчення строку, встановленого абзацом першим пункту 56.3 статті 56 ПКУ (10 робочих днів), платник податків має право подати скаргу разом з клопотанням про поновлення пропущеного строку на подання скарги в адміністративному порядку та копіями підтверджуючих документів поважності причин його пропуску (за наявності). У скарзі може міститися клопотання про поновлення пропущеного строку на подання скарги в адміністративному порядку. ДПС, розглядаючи клопотання платника податків, поновлює пропущений строк на подання скарги в адміністративному порядку, якщо визнає причини його пропуску поважними.

Крім того, строки подання скарги на ППР або будь-яке інше рішення контролюючого органу можуть бути продовжені за правилами і на підставах, визначених пунктом 102.6 статті 102 ПКУ (пункт 56.14 статті 56 ПКУ).

Порядок застосування норм пунктів 102.6 – 102.7 статті 102 глави 9 розділу ІІ Податкового кодексу України затверджено наказом Міністерства фінансів України від 20.10.2017 № 861.

Електронний кабінет забезпечує можливість реалізації платниками податків прав та обов’язків, визначених ПКУ та іншими законами, контроль за дотриманням яких покладено на контролюючі органи, та нормативно-правовими актами, прийнятими на підставі та на виконання ПКУ та інших законів, контроль за дотриманням яких покладено на контролюючі органи, в тому числі, шляхом, зокрема, забезпечення можливості адміністративного оскарження рішень контролюючих органів, у тому числі подання заперечень на акт або довідку, якими оформлені результати перевірки, подання скарги на податкове повідомлення-рішення або інше рішення, дію або бездіяльність контролюючого органу чи посадової особи контролюючого органу тощо (пункт 42 прим. 1.2 статті 42 прим. 1 ПКУ).

Меню «Листування з ДПС» приватної частини Електронного кабінету дозволяє платнику надіслати лист (запит тощо) до відповідного органу ДПС, в тому числі скаргу до ДПС. Форма підготовки такої кореспонденції передбачає заповнення або вибір із запропонованих наступних реквізитів: регіон в якому знаходиться орган ДПС, орган ДПС, до якого відправляється лист (запит тощо), тип документа, тематика звернення, короткий зміст листа та сканований документ, який необхідно завантажити (файл повинен бути у форматі pdf із обмеженням розміру не більше 5 МБ). Відправлені листи можна переглянути у вкладці «Вихідні документи» меню «Вхідні/вихідні документи».

Протягом одного робочого дня після надсилання листа до органу ДПС автор електронного листа повідомляється про вхідний реєстраційний номер та дату реєстрації запиту в органі ДПС, до якого цей запит направлено. Інформацію щодо отримання та реєстрації листів в органі ДПС користувач може переглянути в вкладці «Вхідні» меню «Вхідні/вихідні документи» приватної частини Електронного кабінету.

Більше інформації: https://zir.tax.gov.ua/main/bz/view/?src=ques&id=41757

Яка процедура участі платника у розгляді матеріалів скарги щодо рішення про відмову в реєстрації податкової накладної в режимі відеоконференції?

Відповідно до пункту 10 прим. 1 Порядку розгляду скарги щодо рішення про відмову в реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних, про неврахування таблиці даних платника податку на додану вартість, про відповідність платника податку на додану вартість критеріям ризиковості платника податку, затвердженого постановою Кабінету Міністрів України від 11 грудня 2019 року № 1165 платник податку, який подав скаргу, має право брати участь у розгляді матеріалів скарги особисто або через свого представника в режимі відеоконференції для надання усних пояснень.

Пунктом 10 Порядку розгляду скарги скарга повинна містити дані, зокрема, про намір взяти участь у розгляді матеріалів скарги особисто або через свого представника в режимі відеоконференції.

Платнику податку не пізніше ніж за п’ять календарних днів до дати розгляду матеріалів скарги надсилається повідомлення щодо участі платника податку в режимі відеоконференції у розгляді матеріалів скарги із зазначенням дати, часу розгляду матеріалів скарги та відповідного посилання для підключення до відеоконференції (додаток 8) з використанням електронного кабінету технічними засобами електронних комунікацій з дотриманням вимог Податкового кодексу, законів України від 22 травня 2003 року № 851- IV «Про електронні документи та від 05 жовтня 2017 року № 2155- VIII «Про електронну ідентифікацію та електронні довірчі послуги».

Під час підключення до режиму відеоконференції платник податку зазначає в імені користувача виключно податковий номер або серію (за наявності) та номер паспорта платника податку (для фізичної особи – підприємця, яка через свої релігійні переконання відмовилася від прийняття реєстраційного номера облікової картки платника податків, повідомила про це відповідному контролюючому органу і має відмітку в паспорті про право здійснювати будь-які платежі за серією (за наявності) та номером паспорта), найменування платника податку – юридичної особи, прізвище, власне ім’я, по батькові (за наявності) фізичної особи-підприємця.

У разі коли платник податку (його представник), якому надіслано повідомлення, не забезпечив підключення до режиму відеоконференції у визначені в повідомленні дату та час або такого платника податку неможливо ідентифікувати відповідно до способу ідентифікації, визначеного абзацом третім пункту 10 прим. 1 Порядку розгляду скарги, скарга такого платника податків підлягає розгляду без його участі (пункт 10 прим. 1 Порядку розгляду скарги).

При цьому у повідомленні зазначається дата і час, коли платник має бути готовим для підключення до відеоконференції та посилання, за яким вона відбудеться.

Більше інформації: https://zir.tax.gov.ua/main/bz/view/?src=ques&id=41770

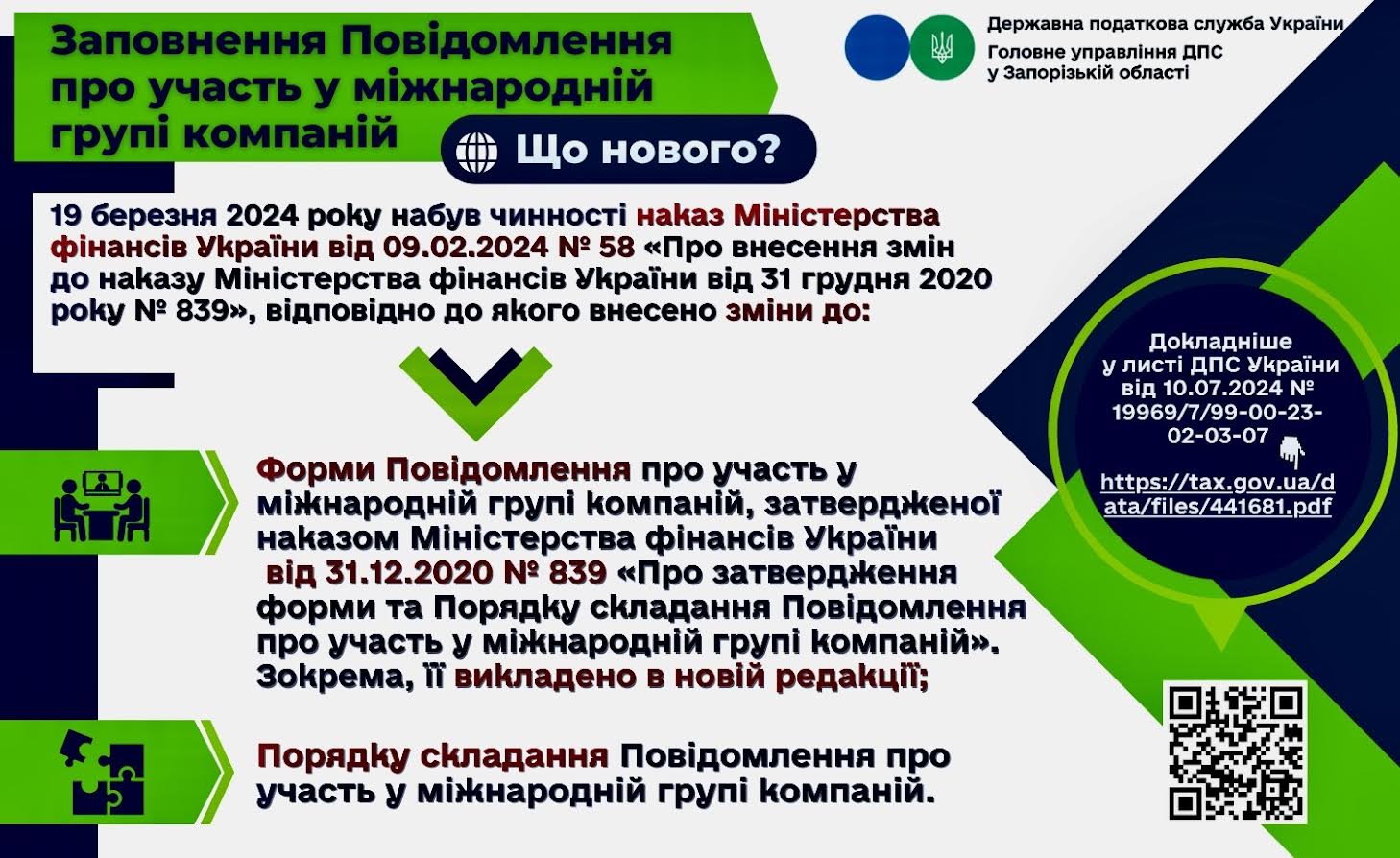

Зміни щодо заповнення Повідомлення про участь у міжнародній групі компаній

19 березня 2024 року набув чинності наказ Міністерства фінансів України від 09.02.2024 № 58 «Про внесення змін до наказу Міністерства фінансів України від 31 грудня 2020 року № 839», зареєстрований у Міністерстві юстиції України 26.02.2024 за № 282/41627, зі змінами і доповненнями, внесеними наказом Міністерства фінансів України від 01.03.2024 № 101 «Про внесення змін до наказу Міністерства фінансів України від 09 лютого 2024 року № 58», зареєстрованим у Міністерстві юстиції України 04.03.2024 за № 316/41661, який опубліковано в Офіційному віснику України від 19.03.2024 № 26 (далі – наказ Мінфіну № 58).

Відповідно до наказу Мінфіну № 58 внесено зміни до:

- форми Повідомлення про участь у міжнародній групі компаній, затвердженої наказом Міністерства фінансів України від 31.12.2020 № 839 «Про затвердження форми та Порядку складання Повідомлення про участь у міжнародній групі компаній», зокрема, її викладено в новій редакції;

- Порядку складання Повідомлення про участь у міжнародній групі компаній.

Докладніше читайте у листі ДПС України від 10.07.2024 № 19969/7/99-00-23-02-03-07 за посиланням https://tax.gov.ua/data/files/441681.pdf

Чи повинен благодійник, який внесений до Реєстру волонтерів, отримувати та зберігати документи, що підтверджують надання благодійної допомоги?

Вимоги до підтвердження даних, визначених у податковій звітності, а також документального підтвердження виконання вимог податкового та іншого законодавства, контроль за виконанням якого покладено на контролюючі органи, встановлені статтею 44 Податкового кодексу України.

Згідно з абзацом першим пункту 44.1 статті 44 ПКУ для цілей оподаткування платники податків зобов’язані вести облік доходів, витрат та інших показників, пов’язаних з визначенням об’єктів оподаткування та/або податкових зобов’язань, на підставі первинних документів, регістрів бухгалтерського обліку, фінансової звітності, інших документів, інформації, пов’язаних з обчисленням і сплатою податків і зборів, ведення яких передбачено законодавством.

Платникам податків забороняється формування показників податкової звітності, митних декларацій на підставі даних, не підтверджених документами, що визначені абзацом першим пункту 44.1 статті 44 ПКУ (абзац другий пункту 44.1 статті 44 ПКУ).

При цьому, первинним документом вважається документ, який містить відомості про господарську операцію та підтверджує її здійснення.

Більше інформації: https://zir.tax.gov.ua/main/bz/view/?src=ques&id=39646

Які пільги щодо сплати земельного податку встановлені для громадян?

Пільги щодо сплати земельного податку для фізичних осіб наведено в статті 281 Податкового кодексу України .

Так, згідно з пунктом 281.1 статті 281 ПКУ від сплати земельного податку звільняються:

особи з інвалідністю першої і другої групи;

фізичні особи, які виховують трьох і більше дітей віком до 18 років;

пенсіонери (за віком);

ветерани війни та особи, на яких поширюється дія Закону України від 22 жовтня 1993 року № 3551-XII «Про статус ветеранів війни, гарантії їх соціального захисту»;

фізичні особи, визнані законом особами, які постраждали внаслідок Чорнобильської катастрофи.

Відповідно до пункту 281.2 статті 281 ПКУ звільнення від сплати податку за земельні ділянки, передбачене для відповідної категорії фізичних осіб пунктом 281.1 статті 281 ПКУ, поширюється на земельні ділянки за кожним видом використання у межах граничних норм:

для ведення особистого селянського господарства – у розмірі не більш як 2 гектари;

для будівництва та обслуговування житлового будинку, господарських будівель і споруд (присадибна ділянка): у селах – не більш як 0,25 гектара, в селищах – не більш як 0,15 гектара, в містах – не більш як 0,10 гектара;

для індивідуального дачного будівництва – не більш як 0,10 гектара;

для будівництва індивідуальних гаражів – не більш як 0,01 гектара;

для ведення садівництва – не більш як 0,12 гектара.

Від сплати податку звільняються на період дії єдиного податку четвертої групи власники земельних ділянок, земельних часток (паїв) та землекористувачі за умови передачі земельних ділянок та земельних часток (паїв) в оренду платнику єдиного податку четвертої групи.

Пунктом 281.4 ст. 281 ПКУ визначено, що якщо фізична особа, визначена у п. 281.1 ст. 281 ПКУ, станом на 01 січня поточного року має у власності декілька земельних ділянок одного виду використання, площа яких перевищує межі граничних норм, визначених пунктом 281.2 статті 281 ПКУ, така особа до 01 травня поточного року подає письмову заяву у довільній формі до контролюючого органу за місцем знаходження будь-якої земельної ділянки про самостійне обрання/зміну земельних ділянок для застосування пільги.

Пільга починає застосовуватися до обраних земельних ділянок з базового податкового (звітного) періоду, в якому подано таку заяву, та діє до початку місяця, що настає за місяцем подання нової заяви про застосування пільги.

У разі подання фізичною особою, яка станом на 01 січня поточного року має у власності декілька земельних ділянок одного виду використання, заяви про застосування пільги після 01 травня поточного року, пільга починає застосовуватися до обраних земельних ділянок з наступного податкового (звітного) періоду.

Згідно з пунктом 281.5 статті 281 ПКУ, якщо право на пільгу у фізичної особи, яка має у власності декілька земельних ділянок одного виду використання, виникає протягом календарного року та/або фізична особа, визначена у п. 281.1 ст. 281 ПКУ, набуває право власності на земельну ділянку/земельні ділянки одного виду використання, така особа подає заяву про застосування пільги до контролюючого органу за місцем знаходження будь-якої земельної ділянки протягом 30 календарних днів з дня набуття такого права на пільгу та/або права власності.

Пільга починає застосовуватися до обраних земельних ділянок з урахуванням вимог пункту 284.2 статті 284 ПКУ та діє до початку місяця, що настає за місяцем подання нової заяви про застосування пільги.

У разі недотримання фізичною особою вимог абзацу першого пункту 281.5 статті 281 ПКУ пільга починає застосовуватися до обраних земельних ділянок з наступного податкового (звітного) періоду.

Базовим податковим (звітним) періодом для плати за землю є календарний рік.

Більше інформації: https://zir.tax.gov.ua/main/bz/view/?src=ques&id=35021

Головне управління ДПС у Запорізькій області